“Đầu tư chứng khoán tạo ra cơ hội tốt trong dài hạn nhưng ngắn hạn, cái giá phải trả cho các quyết định sai rất cao”

|

| Ông Nguyễn Triệu Vinh, CFA, Phó Giám đốc đầu tư, Công ty QLQ Vietcombank (VCBF) |

Thị trường chứng khoán đã chính thức bước vào giai đoạn phục hồi, cùng nhiều thông tin vĩ mô tích cực hơn đến từ Thế giới và nội tại trong nước như GDP tiếp tục tăng, doanh nghiệp kinh doanh có lãi… Tuy nhiên, giai đoạn phục hồi này được dự báo là sẽ kéo dài hơn, đan xen những phiên giảm điểm và các cơ hội cũng trở nên khó khăn hơn.

Trao đổi trong Talk show Phố Tài chính (The Finance Street) trên VTV8, ông Nguyễn Triệu Vinh, CFA, Phó Giám đốc đầu tư, Công ty QLQ Vietcombank (VCBF) đã có những chia sẻ về phương pháp đầu tư chứng khoán trong giai đoạn hiện nay.

BTV Mùi Khánh Ly: Thị trường đã trải qua giai đoạn hồi phục khá tích cực, ông đánh giá thế nào về cơ hội đầu tư trong giai đoạn này?

Ông Nguyễn Triệu Vinh, CFA, Phó Giám đốc đầu tư, Công ty QLQ Vietcombank (VCBF): Tôi cho rằng Chính Phủ đang làm rất tốt các chính sách vĩ mô để kiểm soát lạm phát. Bên cạnh đó, có thể thấy giá dầu và một số loại hàng hoá trên thế giới hạ nhiệt trong thời gian vừa qua. Đây là các điểm tích cực cho vĩ mô.

Thứ hai, về định giá của thị trường, hiện nay chỉ số P/E của VN-Index là 12,3 lần, tuy nhiên sẽ có sự phân hoá giữa các nhóm ngành. Cụ thể là nhóm ngành ngân hàng, chỉ số P/E của nhóm ngành này hiện nay rất thấp, chỉ khoảng 7-8 lần. Tiếp theo là kỳ vọng tăng trưởng của các doanh nghiệp. Trong 6 tháng đầu năm, các doanh nghiệp này đạt mức tăng trưởng gần 17%, kỳ vọng trong năm 2022 là khoảng 20% và cho năm tiếp theo là khoảng 19% theo khảo sát của Bloomberg. Với mức tăng trưởng lợi nhuận như vậy thì chỉ số P/E của thị trường vào năm 2023 sẽ thấp hơn nữa, vào khoảng 10,2 lần.

Có thể thấy những yếu tố trên rất thuận lợi cho thị trường chứng khoán trong giai đoạn hiện nay. Mặc dù, trên thế giới còn rất nhiều thách thức về vĩ mô trong ngắn hạn, nhưng về dài hạn và ở Việt Nam, tôi tin rằng nền kinh tế của chúng ta vẫn có tiềm năng tăng trưởng, có rất nhiều cơ hội để chúng ta đầu tư.

Trên thị trường vẫn luôn xuất hiện nhiều trường phái đầu tư khác nhau, cả đầu cơ và dài hạn, ông đánh giá như thế nào về vấn đề này?

Tôi cho rằng đây là câu hỏi rất là thú vị, đặc biệt ở thị trường chứng khoán Việt Nam khi các nhà đầu tư cá nhân vẫn chiếm đến hơn 80% tổng giá trị giao dịch. Theo quan điểm cá nhân của tôi, đầu tư ngắn hạn hay dài hạn cũng được, miễn là nhà đầu tư đó phải giỏi ở phương pháp mình áp dụng.

Nhà đầu tư cần lưu tâm hai vấn đề quan trọng sau. Thứ nhất, nhà đầu tư phải biết rõ công ty mình đầu tư vào là tốt hay không, cũng như giá trị của công ty đó.

Thứ hai, nhà đầu tư phải có tính kỷ luật, chỉ mua khi định giá hấp dẫn và rủi ro giảm giá thấp. Khi bán cổ phiếu cũng vậy, đừng để những biến động trong ngắn hạn của thị trường chứng khoán ảnh hưởng đến quyết định bán cổ phiếu của chúng ta. Bởi vì tôi biết rằng khi thị trường giảm thường nhà đầu tư sẽ rất bi quan và có thể trong trường hợp đó nhà đầu tư sẽ bán những cổ phiếu tốt ở mức giá rất thấp.

Vậy theo ông, đâu là chiến lược đầu tư hiệu quả trong giai đoạn thị trường phục hồi hiện nay?

Tôi cũng như các đồng nghiệp ở VCBF rất kiên định với chiến lược đầu tư dài hạn, cả khi thị trường điều chỉnh hoặc khi thị trường hồi phục như giai đoạn hiện nay. Có hai lý do chính.

Thứ nhất, khi đầu tư với tầm nhìn dài hạn, chúng tôi xác định được công ty có tiềm năng tăng trưởng cao trong vòng 5-10 năm tới. Thứ hai, chúng tôi kiên trì nắm giữ các công ty tốt, các công ty có tiềm năng tăng trưởng cao và khi các công ty này tăng trưởng thì giá trị của họ sẽ gia tăng theo thời gian. Kết quả minh chứng cho điều này là các quỹ mở của chúng tôi đạt kết quả rất khả quan. Ví dụ như quỹ mở VCBF-MGF là quỹ đầu tư vào các doanh nghiệp có tiềm năng tăng trưởng cao với mức lợi nhuận là 3,3% từ đầu năm đến nay. Đây là kết quả rất khả quan so với mức giảm hơn 21% của chỉ số VN70 hoặc khoảng 15% của chỉ số VN-Index.

Về kinh nghiệm đầu tư, tôi tin rằng đầu tư chứng khoán có thể tạo ra cơ hội tốt trong dài hạn nhưng nếu đầu tư ngắn hạn, cái giá phải trả cho các quyết định sai cũng rất cao. Diễn biến của thị trường trong quý 2 vừa qua đã chứng minh điều này.

Do đó, trước khi các nhà đầu tư quyết định tham gia thị trường cũng nên trang bị những kiến thức cần thiết, kỹ năng phân tích vĩ mô, kỹ năng phân tích định giá công ty, dành thời gian nhất định để nghiên cứu, tìm hiểu về công ty trước khi ra quyết định đầu tư.

Nếu chưa có sự chuẩn bị về các kỹ năng này, tôi cho rằng nhà đầu tư không nên tự đầu tư, nếu muốn đầu tư thì có thể tìm hiểu về các sản phẩm đầu tư được thiết kế cho các nhà đầu tư không có thời gian hoặc chưa có kỹ năng đầu tư, được cung cấp bởi các công ty quản lý chuyên nghiệp như sản phẩm quỹ mở.

Thời gian thanh toán đã chính thức rút ngắn về T+2, hệ thống KRX cũng chỉ còn được tính theo tháng, vậy theo ông, điều này sẽ tác động như thế nào đến thị trường trong giai đoạn tới?

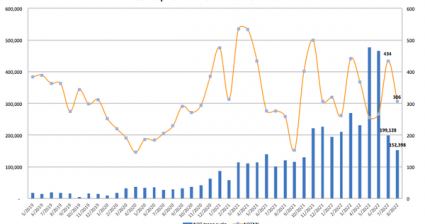

Tôi cho rằng đây là những bước tiến tốt của thị trường chứng khoán Việt Nam, đặc biệt khi quy mô giao dịch của thị trường đã tăng rất nhanh trong các năm vừa qua. Ở khu vực Đông Nam Á, giá trị giao dịch bình quân ngày của chỉ số VN-Index chỉ thấp hơn chỉ số SET của Thái Lan và JCI của Indonesia. Bên cạnh đó, Chính phủ cũng đã đề ra mục tiêu nâng hạng thị trường chứng khoán Việt Nam trong thời gian sớm nhất có thể. Vì vậy, tôi tin rằng việc đầu tư nâng cấp hạ tầng thị trường là điều cần thiết và điều này sẽ tác động tích cực đến sự phát triển của thị trường chứng khoán Việt Nam không chỉ trong ngắn hạn mà còn về dài hạn.

Bên cạnh các dấu hiệu tốt hơn của nền kinh tế toàn cầu cũng như tại Việt Nam, đặc biệt việc nới “room” tín dụng trong nửa cuối năm nay, sẽ hỗ trợ như thế nào cho thị trường chứng khoán?

Vĩ mô ổn định hơn chắc chắn là điều tốt cho các doanh nghiệp và thị trường chứng khoán. Nhưng như đã chia sẻ ở trên, vĩ mô trên thế giới còn nhiều thách thức trong giai đoạn sắp tới như xung đột giữa Nga và Ukraina chưa có hồi kết, lạm phát ở Mỹ vẫn đang duy trì ở mức cao…

Trở lại thị trường trong nước, Việt Nam đang ở vị thế tốt hơn các khu vực và nhiều quốc gia trên thế giới khi Chính Phủ đang điều hành tốt các chính sách vĩ mô để cân bằng giữa mục tiêu kiểm soát lạm phát và tăng trưởng kinh tế. Điều này sẽ tác động tích cực đến tâm lý của nhà đầu tư.

Về vấn đề tăng “room” tín dụng, chúng tôi đang kỳ vọng mức tăng trưởng tín dụng từ 12,5% đến 14% cho năm 2022 và những năm sau. Có thể thấy sự hồi phục của thị trường chứng khoán trong giai đoạn vừa qua phần nào đã phản ánh kỳ vọng của nhà đầu tư về việc Ngân hàng Nhà nước sẽ tăng “room” tín dụng cho các ngân hàng. Nhưng để ra quyết định đầu tư, tôi cũng khuyên các nhà đầu tư nên dựa vào nhận định, đánh giá của các nhà đầu tư về giá trị của từng công ty và đầu tư với tầm nhìn dài hạn chứ không dựa vào những biến động về vĩ mô, về thị trường trong ngắn hạn.

Các tin khác

Thanh khoản và mốc 1.200 sẽ thế nào sau tuần tăng lãi suất của NHNN?

Động thái thắt chặt tiền tệ ảnh hưởng đến thanh khoản thị trường chứng khoán ra sao?

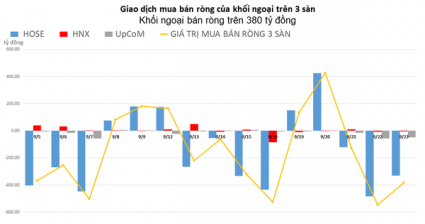

Khối ngoại tiếp tục xả ròng mạnh tay trên 380 tỷ đồng

Cổ phiếu Bảo hiểm phản ứng nhạy với thông tin NHNN tăng lãi suất

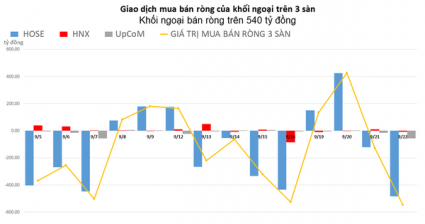

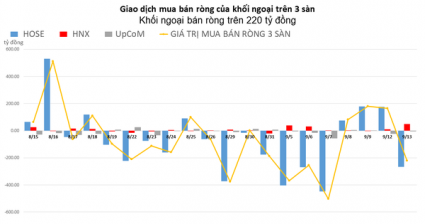

Khối ngoại đẩy mạnh bán ròng hơn 500 tỷ đồng, tập trung xả NLG

VN-Index khắc phục hết thiệt hại, có thêm một phiên vượt qua bài test 1.200 điểm

Vẫn còn nhiều hoài nghi

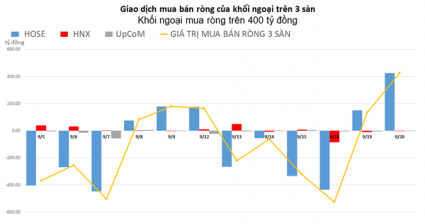

Gom mạnh DGC và HPG, khối ngoại mua ròng trên 400 tỷ đồng

Phục hồi cũng chưa thể bền vững

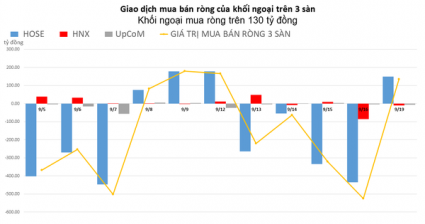

Khối ngoại mua ròng trên 130 tỷ đồng, gom cổ phiếu HPG

Phiên "tát ao", thanh khoản đã nhảy vọt

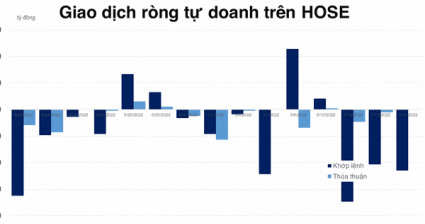

Tự doanh nâng số phiên bán ròng trên HOSE lên con số 4, tổng giá trị hơn 1.000 tỷ đồng

Lấp nốt gap, VN-Index đang cố rướn qua 1.250 điểm

Nhà đầu tư trung hạn có thể chủ động giải ngân từng phần

Khó tránh liên đới từ chứng khoán Mỹ

Khối ngoại quay lại bán ròng, tâm điểm SSI

Chuyên gia SHS: “Chứng khoán sẽ sôi động hơn trong những tháng cuối năm, VN-Index có thể hướng tới vùng 1.300 điểm”

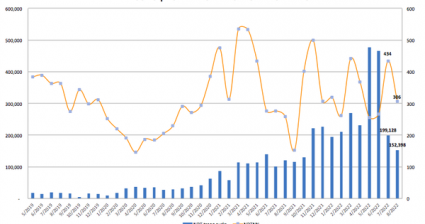

Trong 4 tháng gần đây, tài khoản chứng khoán mở mới xuống mức thấp nhất, trái ngược thanh khoản lên cao nhất

Tài khoản chứng khoán mở mới giảm mạnh, xuống mức thấp nhất kể từ tháng 11/2021