Một dữ liệu rơi đáy lịch sử góp phần lý giải khó khăn thanh khoản

Khó khăn thanh khoản nổi bật giai đoạn này. Một số chuyên gia đã nêu cụ thể, trong các dòng chảy thông tin phân tích vừa qua. Thanh khoản ở đây không chỉ ở cân đối vốn hệ thống ngân hàng, mà ở tình thế “khát vốn” của doanh nghiệp.

Có hai điểm chính được các chuyên gia nhấn mạnh về tình thế trên.

Một là, tiến độ giải ngân vốn đầu tư công vẫn rất chậm khi đã gần hết năm, vốn đầu tư công ứ đọng mà không lan tỏa được ra nền kinh tế.

Hai là, trước tác động lớn từ bên ngoài, Ngân hàng Nhà nước đã bán ra lượng lớn ngoại tệ hỗ trợ thị trường, đồng nghĩa với hút về lượng lớn VND. Số liệu một số công ty chứng khoán gần đây đề cập quy mô khoảng 22 tỷ USD đã được bán ra, tương ứng với gần 550.000 tỷ đồng bị hút về.

Còn theo dữ liệu của Ngân hàng Nhà nước cập nhật qua từng tháng, ở cân đối vốn hệ thống, tăng trưởng tín dụng luôn có tốc độ cao hơn tính bằng lần so với tốc độ tăng trưởng huy động vốn.

Tựu trung, thanh khoản trong nền kinh tế đang khó khăn.

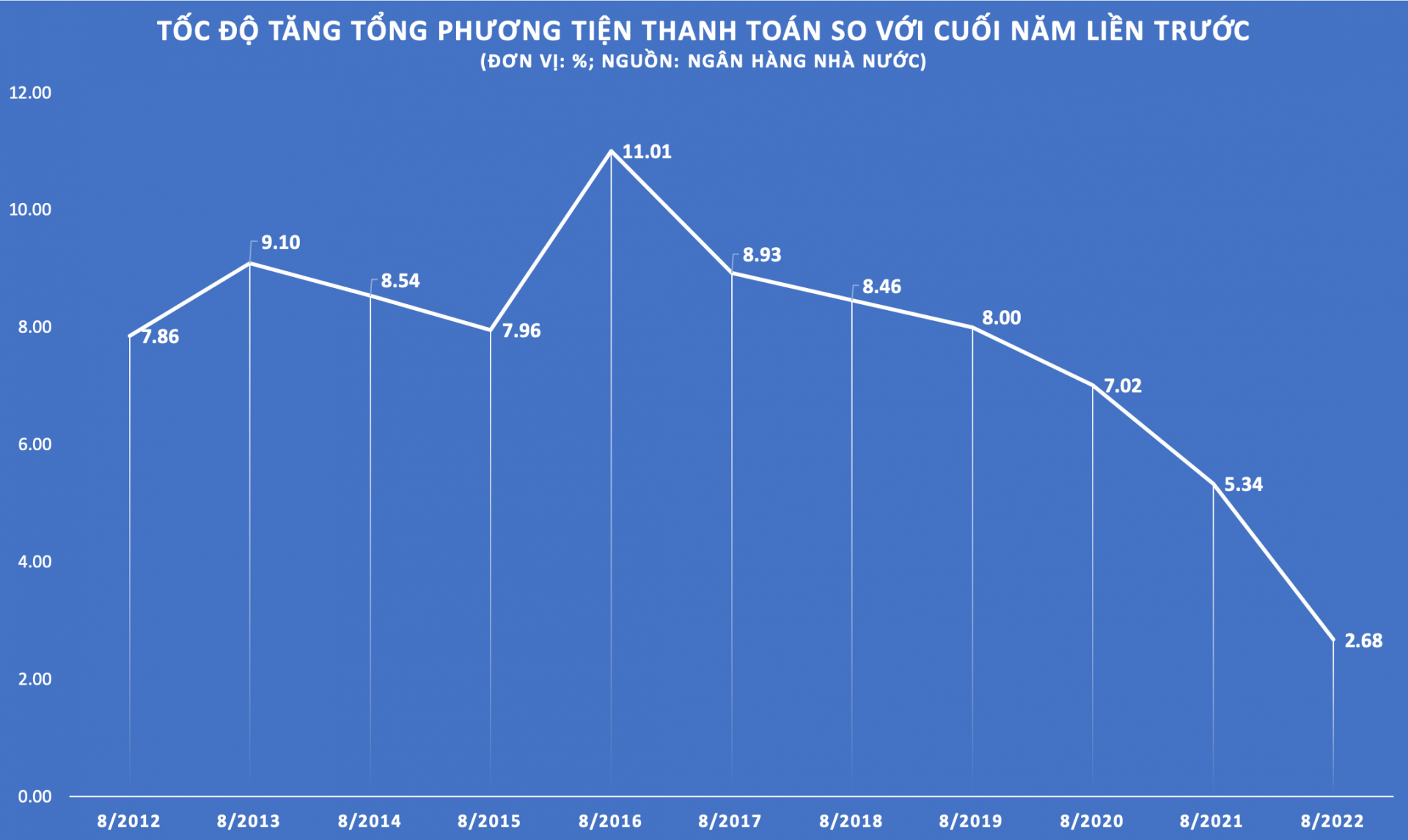

Một dữ liệu tổng thể cũng góp phần lý giải cho khó khăn đó: tăng trưởng tổng phương tiện thanh toán đang ở đáy của lịch sử dữ liệu thống kê.

Gọi là lịch sử bởi tổng phương tiện thanh toán không hẳn là con số cởi mở, nhiều năm các giai đoạn trước đây. Phải từ năm 2012, sau khi Ngân hàng Nhà nước ban hành Thông tư 35/2011/TT-NHNN quy định việc công bố và cung cấp thông tin của Ngân hàng Nhà nước thì sự cởi mở mới thực sự thể hiện, được cập nhật từng tháng, có độ trễ.

Đáy tăng trưởng tổng phương tiện thanh toán ghi nhận trong chuỗi dữ liệu công bố chính thức đó.

Cụ thể, cập nhật mới nhất từ Ngân hàng Nhà nước cho thấy, tổng phương tiện thanh toán (chưa loại các khoản phát hành giấy tờ có giá do các tổ chức tín dụng khác trong nước mua) đang có tốc độ tăng trưởng thấp nhất trong lịch sử thống kê dữ liệu nói trên.

Cập nhật đến tháng 8/2022, tổng phương tiện thanh toán chỉ tăng có vỏn vẹn 2,68%, cực thấp so với tốc độ các năm qua và thậm chí không bằng phần lẻ của những năm tăng cao giai đoạn trước đây.

|

| Tác giả tổng hợp |

Dữ liệu trên cho thấy tổng phương tiện thanh toán đang nghẹt lại về tốc độ một cách bất thường, bởi mức độ quá thấp.

Xu hướng giảm tốc độ tăng tổng phương tiện thanh toán thể hiện rõ những năm gần đây, đặc biệt từ năm 2021. Thông thường, chỉ báo này được nhìn đến khi xem xét vấn đề, các nguyên do và mục tiêu kiểm soát lạm phát. Và cho đến thời điểm này lạm phát vẫn tiếp tục được kiểm soát ở mức thấp tại Việt Nam.

Nhưng tốc độ tăng trưởng tổng phương tiện thanh toán quá thấp như hiện nay hẳn được đặt cạnh khó khăn thanh khoản trong nền kinh tế.

Trong quá khứ, dù dữ liệu cập nhật hàng tháng và công bố chính thức từ Ngân hàng Nhà nước chỉ có từ năm 2012, nhưng nhiều năm trước đó từng ghi nhận tổng phương tiên thanh toán của Việt Nam luôn ở mức rất cao, cũng là giai đoạn có lạm phát và lãi suất leo thang.

“Mức tăng trưởng so với cùng kỳ của tổng phương tiện thanh toán chậm dần qua các tháng trong năm 2011, từ mức 33,3% cuối năm 2010 xuống chỉ còn 12,1% cuối năm 2011, mức thấp nhất trong nhiều năm trở lại đây” - Báo cáo thường niên 2011 của Ngân hàng Nhà nước cho thấy một mức độ trước đây, nhưng đáng chú ý hơn ở sự đứt gãy, giảm tốc rất mạnh bước chuyển giữa năm 2010 sang 2011 - giai đoạn khủng hoảng thanh khoản và lãi suất leo thang, thị trường bất động sản bắt đầu rơi vào “đóng băng”…

Lùi về trước một đoạn nữa, năm 2008 - năm xẩy ra cuộc khủng hoảng tài chính toàn cầu, tổng phương tiện thanh toán của Việt Nam từng tăng tới 20,31%; đặc biệt năm mà nền kinh tế thăng hoa, thị trường chứng khoán bùng nổ vào 2007 thì tổng phương tiện thanh toán tăng đột biến tới 46,12%.

Nay, như trên, tiền không còn được bơm với những tốc độ “khủng khiếp” như từng có trong quá khứ, thậm chí ngột ngạt khi 8 tháng tổng phương tiện thanh toán chỉ tăng vỏn vẹn 2,68%.

Năm 2022 cũng gần trôi qua, xét chỉ tiêu này, nhiều khả năng đây sẽ là năm khan chặt nhất lịch sử thống kê xét về tốc độ tăng của tổng phương tiện thanh toán.

Theo Tổng cục Thống kê, tổng phương tiện thanh toán gồm tiền mặt lưu thông ngoài hệ thống ngân hàng; các khoản tiền gửi tại các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài của các tổ chức, cá nhân là người cư trú của Việt Nam thuộc khu vực thể chế phi tài chính, khu vực thể chế hộ dân cư, khu vực thể chế không vì lợi nhuận phục vụ hộ dân cư; các loại giấy tờ có giá bằng đồng Việt Nam, ngoại tệ do các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát hành cho các tổ chức, cá nhân là người cư trú của Việt Nam.

Các tin khác

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”

VPBank lần đầu công bố Báo cáo Phát triển Bền vững: Khi thịnh vượng được đo bằng giá trị lâu dài

Ngày 10/6, SHB chốt danh sách cổ đông để chi trả cổ tức bằng tiền năm 2024

Đón hè rực rỡ cùng loạt ưu đãi hấp dẫn cho chủ thẻ quốc tế SHB

SHB ra mắt dịch vụ Loa thanh toán, hỗ trợ khách hàng phòng tránh gian lận giao dịch

SHB ra mắt giải pháp tài trợ linh hoạt cho ngành gạo, đồng hành phát triển nông nghiệp bền vững

Nguồn vốn Agribank đồng hành phát triển kinh tế tư nhân

VPBank lập kỷ lục thu xếp khoản vay quốc tế lớn nhất hỗ trợ Tài chính Bền vững

SHB ra mắt thẻ tín dụng doanh nghiệp - Trợ thủ tài chính linh hoạt cho doanh nghiệp bứt phá

Doanh nghiệp được phê duyệt vay mua ô tô tại VPBank chỉ trong 5 phút

OPES dẫn đầu ngành bảo hiểm phi nhân thọ trong bảng xếp hạng FAST500

TPBank đặt mục tiêu lợi nhuận 9.000 tỷ đồng, chia cổ tức 15% bằng tiền mặt và cổ phiếu

Cổ Loa: Từ vùng ven thành tâm điểm đầu tư mới phía Đông Hà Nội

SHB: Bứt phá vươn tầm trong kỷ nguyên mới, kế hoạch lợi nhuận tăng 25%, cổ đông tin tưởng đồng hành