Cổ phiếu BID, cơ hội phía trước?

|

| Lần đầu tiên trong lịch sử BIDV có một tỷ lệ dự phòng bao nợ xấu cao vượt trội như hiện nay |

Cơ hội chinh phục lại đỉnh tháng 3/2022

Tuần vừa qua, cổ phiếu BID đã tăng 0,51% so với mức tăng của chỉ số VN-Index là 0,77%. Với mức tăng này, BID chưa thể coi là cổ phiếu đánh bại thị trường.

Tuy nhiên, với quy mô vốn hóa lớn thứ 5 tại HOSE, BID lại đóng vai trò quan trọng trong top kéo điểm giúp nâng đỡ cho chỉ số trong việc vượt qua mốc 1.260 điểm. Vai trò BID có thể được xem là nhân tố bổ sung của các cổ phiếu lớn khác khi mà VCB (-0,49%) và CTG (-1,21%) cùng có sự điều chỉnh trong tuần.

Dưới góc độ kỹ thuật, BID đã có 3 tuần tăng giá liên tiếp và xác nhận có xu hướng tăng ngắn hạn sau khi vượt qua đường MA20 kể từ cuối tháng 6. Cổ phiếu đã tạo được 2 nền giá vào tháng 7 và tháng 8 với nền sau cao hơn nền trước.

|

Cơ hội để BID tiếp tục chinh phục vùng giá cao hơn vẫn còn khi các chỉ báo như RSI vẫn chưa quá nóng. Từ nền giá tháng 8 ở vùng 38.000 đồng/cổ phiếu, BID vẫn có thể hướng đến mốc 43.000-40.000 đồng/cổ phiếu, khu vực đỉnh tháng 3/2022.

Ngân hàng còn dư địa tăng trưởng cao đến năm 2023

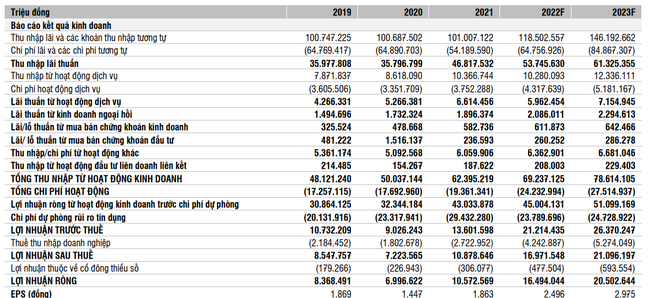

Theo ước tính của Khối phân tích CTCK Sài Gòn (SSI), BID có thể đạt mức tăng trưởng lợi nhuận trước thuế là hơn 80% so với cùng kỳ trong nửa cuối năm 2022 - một trong những mức tăng trưởng cao nhất trong các ngân hàng được nghiên cứu.

|

Lợi nhuận trước thuế năm 2022 có thể đạt 21.200 tỷ đồng và 26.400 tỷ đồng trong năm 2023.

|

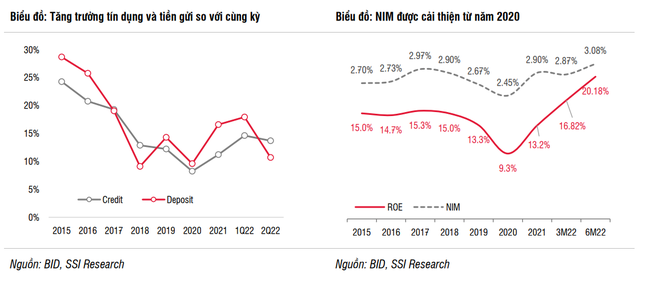

Hiện SSI ghi nhận NIM của BIDV đã cải thiện từ mức đáy trong quý 4/2021, đạt 3,08% trong quý 2/2022, cải thiện 21 điểm cơ bản so với quý trước và 53 điểm cơ bản (bps) so với cùng kỳ.

Được biết, nguồn tiền gửi dồi dào từ Kho bạc Nhà nước Việt Nam đã giúp giảm bớt áp lực huy động vốn từ khách hàng. Tiền gửi có kỳ hạn từ Kho bạc Nhà nước tăng 33 nghìn tỷ đồng (tăng 90% so với quý trước) trong quý 2/2022, trong khi đó tiền gửi của khách hàng chỉ tăng 10 nghìn tỷ đồng (tăng 0,7% so với quý trước).

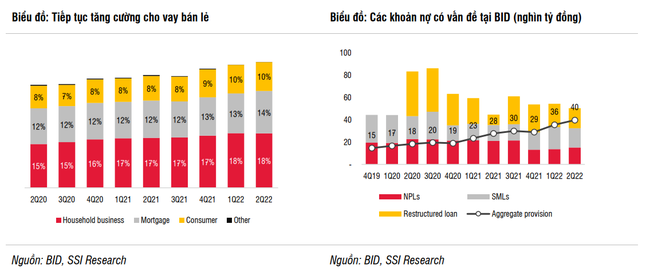

Cùng với đó, BIDV cũng hướng ưu tiên cho vay bán lẻ với mức lợi suất cao hơn. Tại thời điểm tháng 6/2022, tổng dư nợ đã tăng 9,4% so với đầu năm (tăng 4,5% so với quý trước), trong đó cho vay khách hàng cá nhân tăng 16% so với đầu năm (tăng 6,9% so với quý trước). Tỷ trọng dư nợ cho vay bán lẻ trên tổng dư nợ tiếp tục tăng lên 42% (so với 39,8% vào cuối năm 2021). Trong 40 nghìn tỷ đồng dư nợ cho vay tăng lên so với quý trước, 21,7 nghìn tỷ đồng là đến từ cho vay mua nhà, và 11,6 nghìn tỷ đồng là từ cho vay các hộ kinh doanh.

|

Cuối cùng, các gói cho vay ưu đãi lãi suất đối với khách hàng chịu ảnh hưởng bởi COVID đã hết hạn sẽ giúp BIDV cải thiện đầu ra.

Lợi suất cho vay bình quân tại BID tăng 38 điểm cơ bản so với quý 4/2021 trong khi đó chi phí huy động vốn bình quân của BID giảm 4 bps so với quý trước (và giảm 15 bps so với quý 4/2021) xuống còn 3,32%.

Nửa cuối năm 2022 và năm 2023, SSI cho rằng NIM của BID vẫn còn dư địa cải thiện, nhờ vào việc ngân hàng tiếp tục tăng cường cho vay bán lẻ và khả năng hoàn nhập các khoản lãi dự thu theo dõi ngoại bảng liên quan đến các khoản vay tái cơ cấu. Việc hoàn nhập các khoản dự thu ngoại bảng sẽ được phản ánh dần trong báo cáo kết quả kinh doanh theo thời gian.

SSI cũng đánh giá chất lượng các khoản vay được giải ngân mới trong những năm gần đây đã được cải thiện nhiều so với chu kỳ tín dụng trước đó. Vẫn có những khoản nợ tồn đọng có vấn đề tại BID dư nợ của những khoản vay này chỉ chiếm tỷ lệ nhỏ trong tổng dư nợ. Tỷ trọng dư nợ cho vay chủ đầu tư bất động sản (cả dư nợ vay và trái phiếu) ở mức khoảng 3% tổng dư nợ. Trong tổng dư nợ cho vay mua nhà (chiếm 14% tổng dư nợ toàn hàng), tỷ trọng cho vay nhà đất và căn hộ chung cư/dự án là 70% so với 30%. Nợ xấu của các khoản cho vay mua nhà là 1,1%.

Trong quý 2/2022, BID đã xóa 2,2 nghìn tỷ đồng nợ, qua đó giữ được tỷ lệ nợ xấu duy trì tương đối ổn định ở mức 1,02% (chỉ tăng 5 điểm cơ bản so với quý trước).

Trong khi đó, tỷ lệ dư nợ nhóm 2 và nợ tái cơ cấu đều có sự cải thiện, lần lượt đạt mức 1,17% (giảm 23 điểm cơ bản so với quý trước, dư nợ là 17 nghìn tỷ đồng) và 1,2% (giảm 27 điểm cơ bản so với quý trước, dư nợ là 18 nghìn tỷ đồng).

Do BID duy trì chi phí tín dụng cao trong kỳ ở mức 2,58% (so với mức 2,29% năm 2021 và 2% năm 2020), tổng số dư dự phòng được tăng lên 40 nghìn tỷ đồng (LLCR là 263%). Theo ban lãnh đạo, khoảng 21,8 nghìn tỷ đồng là số dư dự phòng dành cho các khoản nợ tái cơ cấu, trong khi phần còn lại được dành cho nợ xấu.

|

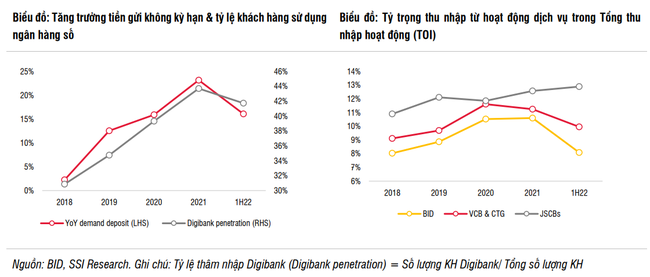

Với việc triển khai chương trình miễn phí chuyển khoản là bước đi hy sinh thu nhập từ hoạt động dịch vụ để đạt được chi phí huy động vốn tốt hơn cần. Hiện SSI chưa ghi nhận sự cải thiện đáng kể về tỷ lệ CASA tuy nhiên, Ban lãnh đạo lưu ý rằng tỷ lệ CASA bán lẻ đã tăng 1% so với cùng kỳ và ngân hàng vẫn đang trên đà đạt được tỷ lệ CASA mục tiêu là 22% -25% trong trung hạn.

SSI tin rằng tăng trưởng dài hạn sẽ phụ thuộc vào khả năng tăng được vốn lớn của ngân hàng. Thời điểm tháng 6, hệ số CAR của BID là 8,5%. Nếu ngân hàng phát hành riêng lẻ thành công với tỷ lệ 9% ở mức giá hiện tại, CAR có thể cải thiện 133 điểm cơ bản. Điều này sẽ đủ để thúc đẩy tăng trưởng trong khoảng hai năm, tuy nhiên, sau đó BID vẫn phải cân nhắc đến những kế hoạch tăng vốn trong giai đoạn tiếp theo.

Nhìn lại chuỗi dữ liệu trên và sâu trong quá khứ có thể thấy lần đầu tiên trong lịch sử ngân hàng này có một tỷ lệ dự phòng bao nợ xấu cao vượt trội như trên. Ở đây có một phần "của để dành" cho tương lai...

Các tin khác

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”

VPBank lần đầu công bố Báo cáo Phát triển Bền vững: Khi thịnh vượng được đo bằng giá trị lâu dài

FinanceAsia: SHB là “Ngân hàng Tốt nhất cho Khách hàng Khu vực công” năm 2025 tại Việt Nam

Ngày 10/6, SHB chốt danh sách cổ đông để chi trả cổ tức bằng tiền năm 2024

Đón hè rực rỡ cùng loạt ưu đãi hấp dẫn cho chủ thẻ quốc tế SHB

SHB ra mắt dịch vụ Loa thanh toán, hỗ trợ khách hàng phòng tránh gian lận giao dịch

SHB ra mắt giải pháp tài trợ linh hoạt cho ngành gạo, đồng hành phát triển nông nghiệp bền vững

Nguồn vốn Agribank đồng hành phát triển kinh tế tư nhân

TPBank Premier Banking: Đặc quyền đỉnh cao, xứng tầm thượng khách

VPBank lập kỷ lục thu xếp khoản vay quốc tế lớn nhất hỗ trợ Tài chính Bền vững

SHB ra mắt thẻ tín dụng doanh nghiệp - Trợ thủ tài chính linh hoạt cho doanh nghiệp bứt phá

Doanh nghiệp được phê duyệt vay mua ô tô tại VPBank chỉ trong 5 phút