[Chân dung doanh nghiệp]

Bệnh viện đầu tiên niêm yết trên HoSE: Hưởng lợi hậu COVID-19 nhưng rủi ro vẫn chực chờ

Tân binh "xông đất" HoSE năm 2021 và mức tăng gần 120% sau 1 năm

Ngày 6/1/2021, CTCP Bệnh viện Quốc tế Thái Nguyên đưa 41,5 triệu cổ phiếu TNH lên niêm yết trên HoSE với giá tham chiếu trong ngày giao dịch đầu tiên 25.000 đồng/cổ phiếu. Đây cũng là bệnh viện đầu tiên niêm yết trên HoSE.

Sau hơn một năm lên sàn, cổ phiếu TNH hiện đang giao dịch ở mức 54.000 đồng/cổ phiếu, tăng khoảng 116% so với thời điểm chào sàn.

Thành công trong việc đưa cổ phiếu lên sàn được xem là bước đi đột phá của TNH sau hơn 7 năm đi vào hoạt động từ tháng 2/2014. Quay trở lại thời điểm mới thành lập, quy mô của Bệnh viện Quốc Tế Thái Nguyên khi đó là 150 giường bệnh (nay là 450 giường) với vốn điều lệ 28 tỷ đồng. Đến cuối năm 2019, TNH xây dựng và đưa vào hoạt động thêm một bệnh viện thành viên là Bệnh viện đa khoa Yên Bình Thái Nguyên và tăng vốn gần 15 lần lên 415 tỷ đồng.

Tháng 10/2021, TNH tiếp tục công bố đầu tư xây dựng hai bệnh viện mới. Bệnh viện Mắt TNH Thái Nguyên có tổng vốn đầu tư là 165 tỷ đồng, trong đó vốn sở hữu là 115,5 tỷ đồng, TNH chiếm 84,9% cổ phần và Bệnh viện Phụ Sản TNH Thái Nguyên với tổng vốn đầu tư 330 tỷ đồng, trong đó vốn sở hữu là 231 tỷ đồng, chiếm 79,7% cổ phần.

|

Diễn biến giá cổ phiếu TNH |

Mới đây, công ty này cũng vừa trúng đấu giá lô đất gần 28 tỷ đồng tại Bắc Giang để xây bệnh viện mới với quy mô 300 giường, tổng mức đầu tư ít nhất là 437 tỷ đồng, dự kiến đi vào hoạt động vào quý 3/2023.

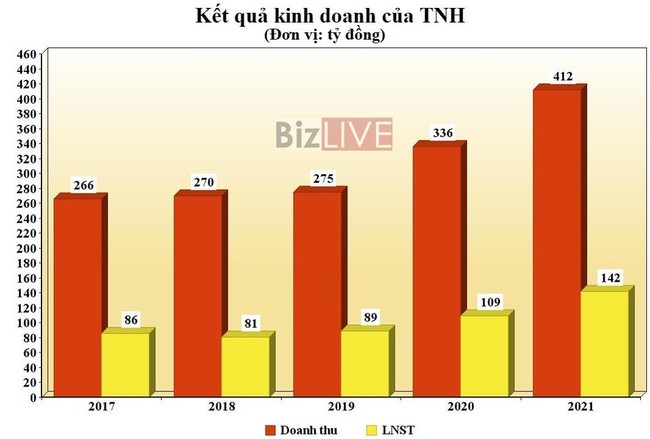

Trong giai đoạn 2017-2020, doanh thu của TNH đạt tốc độ tăng trưởng hàng năm kép (CAGR) 8%, lên 336 tỷ đồng vào năm 2020, trong khi đó, lợi nhuận sau thuế đạt 109 tỷ đồng trong năm 2020 với CAGR (2017-2020) đạt 8,1%. Biên lợi nhuận ròng duy trì quanh mức 32%.

Kết thúc năm 2021, doanh thu thuần của TNH đạt 412 tỷ đồng, tăng 23% so với cùng kỳ. Trừ các chi phí, năm 2021, TNH thu lãi sau thuế khoảng 142 tỷ đồng, tăng 30% so với kết quả thực hiện trong năm 2020. So với kế hoạch doanh thu 420 tỷ và lợi nhuận sau thuế 139 tỷ đồng, TNH đã hoàn thành 98% mục tiêu doanh thu và vượt 2% mục tiêu lợi nhuận cả năm.

Tính đến 31/12/2021, tổng tài sản của TNH đã tăng 129 tỷ đồng so với đầu năm, đạt xấp xỉ 1.286 tỷ đồng; trong đó 134 tỷ đồng tiền, tăng hơn 111 tỷ so với hồi đầu năm. Nợ phải trả của TNH tại thời điểm cuối năm ghi nhận hơn 506 tỷ đồng, trong đó, các khoản nợ vay và nợ thuê ngắn hạn là hơn 136 tỷ đồng và vay dài hạn là hơn 331 tỷ đồng. Lợi nhuận sau thuế chưa phân phối của công ty này tại thời điểm cuối năm còn hơn 364 tỷ đồng.

Trước đó, thời điểm cuối năm 2020, TNH có hơn 222 tỷ đồng lợi nhuận sau phân phối. Ngày 28/1/2022, công ty này đã chốt danh sách cổ đông phát hành hơn 10,3 triệu cổ phiếu trả cổ tức năm 2020 bằng cổ phiếu tỷ lệ 25%, tương ứng cổ đông sở hữu 100 cổ phiếu được nhận về 25 cổ phiếu mới. Sau khi chia cổ tức, thị giá của TNH được điều chỉnh còn 39.600 đồng/cổ phiếu và hiện tại đã tăng về mức 53.900 đồng/cổ phiếu (đóng cửa ngày 16/3).

Triển vọng đi kèm rủi ro

Nền tăng trưởng liên tục từ hai bệnh viện có tổng quy mô 600 giường bệnh đang “ăn nên làm ra” và dự kiến sẽ tiếp tục được hưởng lợi từ nhu cầu tăng sau dịch COVID-19 cộng với hệ thống bệnh viện đang đầu tư xây dựng là cơ sở để các tổ chức dự báo TNH sẽ tiếp tục tăng trưởng trong năm 2022 và các năm tiếp theo.

Công ty Chứng khoán Phú Hưng (PHS) ước tính năm 2022 doanh thu của TNH sẽ đạt 497 tỷ đồng, tăng 20% so với năm 2021 và lợi nhuận sau thuế đạt 195 tỷ đồng (tăng 31%) nhờ kỳ vọng nhu cầu khám chữa bệnh tại các tỉnh Đông Bắc Bộ gia tăng sau dịch.

PHS cho rằng, năm 2022 kỳ vọng dịch COVID-19 được kiểm soát và tỷ lệ tiêm chủng vaccine cao trên toàn tỉnh Thái Nguyên sẽ trấn an tâm lý người dân, qua đó thúc đẩy nhu cầu khám chữa bệnh tại các bệnh viện của TNH. Hơn nữa, dịch COVID-19 cũng đã khiến TNH triển khai thêm nhiều các dịch vụ kỹ thuật mới, chất lượng cao tại các bệnh viện trực thuộc, nhằm tăng cường doanh thu cho công ty.

|

Doanh thu và LNST của TNH tăng trưởng đều trong 5 năm gần đây |

Trong khi đó, Công ty Chứng khoán SSI (SSI) ước tính hai bệnh viện mắt và bệnh viện phụ sản dự kiến đưa vào hoạt động trong quý 2 và quý 4/2022 sẽ đóng góp khoảng 5-10% doanh thu tăng thêm trong năm 2022 cho TNH, đồng thời thu hút thêm bệnh nhân từ các bệnh viện công gần đó.

Ngoài ra, SSI đánh giá với việc điều chỉnh tăng nhẹ giá khám chữa bệnh, với nhiều dịch vụ cao cấp hơn trong điều trị thai sản và mắt, TNH dự kiến sẽ tiếp tục tăng giá viện phí trung bình khoảng 6-8% trong năm 2022, đặc biệt là sau khi bệnh viện phụ sản và bệnh viện mắt đi vào hoạt động.

Bù lại, công ty cũng sẽ phải đối mặt với mức chi phí lương cao hơn để thuê nhiều bác sĩ chuyên khoa, nhưng SSI tin rằng TNH có thể bù đắp một phần chi phí với việc tăng giá hầu hết dịch vụ để duy trì biên lợi nhuận gộp của TNH ở mức 45-50% trong năm 2022, gần bằng mức năm 2021.

Vấn đề lớn nhất của TNH hiện nay là nợ dài hạn chiếm 72% tổng nợ, với lãi suất khá cao từ 8-11%, do hầu hết các khoản vay đều được thực hiện từ trước năm 2019 để xây dựng cơ sở ở Thái Nguyên và Yên Bình. Điều này làm TNH chịu rủi ro đòn bẩy cao và gánh nặng lãi vay lớn.

Để giảm gánh nặng này, TNH cho biết sẽ cơ cấu lại nợ vay để cải thiện khả năng sinh lời. Theo đó, công ty dự kiến sử dụng một phần nguồn vốn bổ sung từ việc phát hành gần 26 triệu cổ phiếu cho cổ đông hiện hữu (với giá 16.000 đồng/cổ phiếu, thu về 415 tỷ đồng) để thanh toán 30% nợ dài hạn (tương đương 20% tổng nợ). SSI cho rằng, điều này sẽ giảm chi phí tài chính trong năm tới xuống 25% và có thể giúp cải thiện biên lợi nhuận ròng thêm 2% trong 2022.

TNH cũng cho biết lãi suất các khoản vay mới từ các ngân hàng đã giảm nhanh chóng do chất lượng tín dụng của TNH tiếp tục được cải thiện.

Một rủi ro khác mà TNH phải đối mặt là vấn đề quản trị công ty. Hiện tại, mỗi thành viên ban lãnh đạo TNH đều chỉ nắm giữ dưới 10% cổ phần, trong đó, ông Hoàng Tuyên, Chủ tịch HĐQT nắm giữ 5 triệu cổ phiếu (tương đương 9,64%); ông Lê Xuân Tân, Tổng giám đốc sở hữu hơn 1,87 triệu cổ phiếu (3,61%); ông Nguyễn Văn Thủy, Phó tổng giám đốc nắm giữ hơn 2,9 triệu cổ phiếu (5,65%); ông Vũ Văn Thành, Trưởng ban kiểm soát nắm giữ gần 500.000 cổ phiếu (0,96%)…

SSI cho rằng, đây là một tỷ lệ sở hữu còn tương đối thấp, đặc biệt trong ngành bệnh viện, khi ban lãnh đạo được coi là yếu tố đóng góp quan trọng cho các hoạt động quản trị của bệnh viện.

Các tin khác

NCB dưới thời bà Bùi Thị Thanh Hương tiếp tục dẫn đầu về tỷ lệ nợ xấu

Nợ xấu tăng, dự phòng giảm một nửa: VIB “cứu lợi nhuận”

Techcombank: “Dồn tiền” cho bất động sản, nợ xấu và nợ có khả năng mất vốn tăng mạnh

PGBank: Nợ xấu tăng mạnh “vượt trần”

TPBank: Bị chuyển thông tin sang Bộ Công an, doanh thu liên quan vàng “rơi tự do” còn… 5 triệu đồng

Ông Đỗ Anh Tú bị khởi tố: “Di sản” còn lại ở TPBank là gì?

Thanh tra VCB Tây Ninh: Tồn tại trong xử lý nợ xấu và giao dịch ngoại tệ

VCB Bình Dương còn tồn tại trong cấp tín dụng sau thanh tra

Agribank ưu đãi tín dụng phục vụ Đề án 1 triệu hecta lúa phát thải thấp vùng ĐBSCL

Vietcombank Vũng Tàu: Thanh tra chỉ ra nhiều vi phạm trong tín dụng, ngoại hối, nợ xấu

Hàng loạt “ông lớn” ngành vàng bị “tuýt còi” sau thanh tra: NHNN chuyển hồ sơ sang Bộ Công an

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”