EPS năm 2022 đạt 25%

|

| Kỳ vọng thị trường chung sẽ phục hồi hơn nữa với thanh khoản được cải thiện. |

Lưu ý diễn biến giá dầu, ưu tiên giữ một lượng tiền mặt

Ở thời điểm hiện tại, CTCK Rồng Việt (VDSC) nhận thấy một số tín hiệu tích cực về khả năng hạ nhiệt của lạm phát toàn cầu trong số liệu tháng 7/2022 tới đây, khi các chỉ số về giá dầu, giá cả hàng hóa chung và hoạt động lưu thông hàng hóa đều có xu hướng cải thiện khả quan so với tháng 6/2022. VDSC cũng đánh giá đây sẽ là thông tin tích cực nhất hỗ trợ cho VN-Index trong tháng 8/2022.

Đồng thời, việc lạm phát được dự báo hạ nhiệt kỳ vọng nếu giá dầu vẫn giữ ổn định, hoặc có xu hướng giảm trong thời gian tới sẽ giúp Fed có dư địa để xem xét lại mức độ cũng như lộ trình nâng lãi suất để hỗ trợ phục hồi kinh tế tốt hơn.

Trong nước, theo quan điểm về mục tiêu tăng trưởng tín dụng vẫn giữ ở mức 14% cả năm 2022 của NHNN nhằm ổn định lãi suất, tỷ giá trong nước. Tính đến cuối tháng 7/2022, tăng trưởng tín dụng toàn ngành ở mức 9,42%, như vậy hạn mức tín dụng năm tháng còn lại là 4,6%. Điều này dẫn tới các NHTM chưa có nhiều động lực tăng huy động tiền gửi. Theo đó, VDSC kỳ vọng mặt bằng lãi suất huy động sẽ chưa có nhiều thay đổi trong tháng 8/2022.

Sau khi KQKD quý 2 của các doanh nghiệp dần được công bố trong tuần cuối của tháng 7 cho tới nay, VDSC nhận thấy nhóm cổ phiếu tài chính, y tế và công nghiệp, phản ứng khá tích cực khi chỉ số các các ngành này ghi nhận hiệu suất vượt trội đáng kể so với VN-Index. Diễn biến của chỉ số ngành tài chính (đại diện phần lớn bởi nhóm ngân hàng) này có phần phù hợp với kỳ vọng của VDSC trong tháng 7, khi cổ phiếu của ngành này chưa thực sự có đà phục hồi rõ ràng kể từ tháng 5 do chịu tác động bởi những chính sách điều hành vĩ mô liên quan tới room tín dụng, trong khi xét về tăng trưởng lợi nhuận thì ngành này vẫn đang cho thấy những tín hiệu khả quan và phù hợp với dự báo.

Sự tăng trưởng trong lợi nhuận quý 2 của các ngành cấp 2 như Ngân hàng, Thực phẩm và đồ uống, Y tế, Tài nguyên cơ bản đã đưa mức định giá P/E và P/B của những ngành này hiện tại xuống thấp hơn mức trung bình 3 năm. Loại trừ ngành Tài nguyên cơ bản vốn có lợi nhuận chịu ảnh hưởng mạnh bởi yếu tố chu kỳ ngành, VDSC cho rằng định giá của các ngành còn lại hàm ý tính hấp dẫn tương đối so với quá khứ.

Hơn nữa, VDSC cũng kỳ vọng triển vọng tăng trưởng LNST trong nửa cuối năm 2022 sẽ là bộ đệm tiếp tục hỗ trợ cho tính hấp dẫn của định giá, cũng như giá cổ phiếu của các ngành Ngân hàng, hàng không.

Tháng 8, VDSC kỳ vọng VN-Index sẽ biến động trong vùng 1.200-1.300 điểm. Nhà đầu tư có thể giải ngân trở lại một phần danh mục cho chiến lược ngắn hạn và vẫn ưu tiên giữ một lượng tiền mặt dành cho chiến lược đầu tư dài hạn khi các thông tin hỗ trợ các nhóm ngành dần rõ ràng hơn.

Đồng thời, trong giai đoạn này, VDSC lưu ý nhà đầu tư vẫn nên theo dõi diễn biến giá dầu. Trong kịch bản tiêu cực, nếu giá dầu quay trở lại mức trên 130 USD/thùng, điều này sẽ tác động trở lại đến số liệu lạm phát trong các tháng tiếp theo và các kịch bản về việc giảm đà tăng lãi suất của Fed. Do đó chỉ số VN-Index cũng sẽ có thể diễn biến kém lạc quan hơn so với mức kỳ vọng của VDSC.

Vĩ mô ổn định, kết quả kinh doanh chống đỡ thị trường

CTCK Maybank Việt Nam (MSVN) cho rằng, ngoài sức mạnh nội tại của đồng Việt Nam (VND) nhờ điều kiện vĩ mô ổn định và dự trữ ngoại hối lớn, kỳ vọng các yếu tố bất lợi bên ngoài sẽ giảm bớt trong những tháng tới. Do đó, kỳ vọng áp lực lên tỷ giá sẽ giảm xuống, xoa dịu nỗi lo lớn của các nhà đầu tư trên thị trường chứng khoán.

Hơn nữa, MSVN cho rằng tác động tỷ giá tiêu cực lên lợi nhuận của một số ngành trong nửa đầu năm 2022 (như hậu cần, thép và dịch vụ tiện ích) có thể sẽ đảo ngược trong nưa cuối năm. Tiếp nối khả năng phục hồi trong nửa đầu năm và mức so sánh thấp trong quý 3 và quý 4 năm ngoái, MSVN cho rằng tăng trưởng lợi nhuận sẽ tiếp tục mạnh mẽ ở hầu hết các ngành trong nửa cuối năm nay. Điều này đã dần được phản ánh qua sự phục hồi của thị trường từ cuối tháng 7 và sẽ tiếp tục trong tháng 8.

Theo MSVN, từ tháng 6, sự mất giá của VND so với USD đã gia tăng cũng giống các đồng tiền trong khu vực do Fed tăng mạnh lãi suất, giá dầu thô tăng và nhà đầu tư trong nước lo ngại rằng NHNN sẽ tăng lãi suất theo sau. Tính đến cuối tháng 7, tỷ giá USD/VND đã tăng lên mức cao kỷ lục 1/24.600 trên thị trường tự do, +3,9% so với đầu năm. Tuy nhiên, MSVN cho rằng đây là mức giảm do cơ cấu hơn là do các yếu tố cơ bản.

Tình hình ngoại hối của Việt Nam hiện đang ở trạng thái tốt nhất trong 20 năm qua với tăng trưởng GDP mạnh mẽ, lạm phát thấp, tài khoản vãng lai và tài chính luôn dương, cũng như dự trữ ngoại hối mạnh. Do đó, MSVN tin tưởng vào sức mạnh dài hạn của VND. Hơn nữa, áp lực bên ngoài sẽ giảm bớt trong nửa cuối năm nay do đó sẽ sớm giảm áp lực tỷ giá.

Với hoạt động kinh doanh doanh nghiệp, các công ty niêm yết trên HSX chỉ công bố mức tăng trưởng lợi nhuận bình quân khoảng 1,7% trong quý 2/2022, phần lớn là do sự sụt giảm bất ngờ của lợi nhuận trong ngành bất động sản nhà ở (-77%) và thép (-65%). Mặt khác, ngành được hưởng lợi từ việc mở cửa trở lại (bán lẻ +15%, thực phẩm +76%, hậu cần hàng không, hậu cần hàng hải +36%, ngân hàng +38%) và giá hàng hóa tăng (năng lượng +30%, hóa chất +199%) công bố kết quả tốt nhất.

Bên cạnh những lý do cụ thể trong ngành, sự sụt giá của đồng Việt Nam cũng khiến một số ngành có tỷ giá chênh lệch cao như logistics, hàng không, dịch vụ tiện ích và thép chịu lỗ tỷ giá lớn. Trong tương lai, mặc dù MSVN không kỳ vọng năng lượng và hóa chất sẽ duy trì được đà phát triển, nhưng tin rằng điều tồi tệ nhất đã qua đối với ngành nhà ở và thép. Hơn nữa, với mức so sánh thấp trong nửa cuối năm 2021 và áp lực tỷ giá giảm bớt, MSVN kỳ vọng tăng trưởng lợi nhuận sẽ tăng trong nửa cuối năm nay. Dự báo duy trì mức tăng trưởng EPS năm 2022 đạt 25% cho toàn thị trường.

MSVN nêu, thị trường đã bật mạnh trở lại từ ngưỡng hỗ trợ 1.160 điểm để vượt lên trên ngưỡng kháng cự 1.200 điểm. Kỳ vọng thị trường chung sẽ phục hồi hơn nữa với thanh khoản được cải thiện.

Với diễn biến thị trường, về cơ bản sẽ có lợi cho các cổ phiếu chứng khoán, do đó MSVN chọn VND là cổ phiếu nổi bật chủ chốt trong tháng 8. Trong khi đó, với KQKD quý 2 tăng trưởng mạnh mẽ và hạn ngạch tín dụng mới sắp tới, kỳ vọng MBB và VCB (ngân hàng) sẽ tiếp tục dẫn dắt thị trường. NLG (bất động sản nhà ở) cũng được hưởng lợi từ room tín dụng mới của các ngân hàng. Và cuối cùng, FRT (bán lẻ) dự kiến sẽ tiếp tục câu chuyện quay trở lại vào tháng 8.

Các tin khác

Quảng Nam có tổ công tác đặc biệt tháo gỡ khó khăn cho các doanh nghiệp, nhà đầu tư

Doanh nghiệp Nhật Bản muốn đầu tư bất động sản, công nghệ cao, logistics ở Đà Nẵng

Hơn 5 triệu trái phiếu doanh nghiệp riêng lẻ giao dịch thành công ngày đầu khai trương

Dược phẩm TV.Pharm dự kiến tăng mức đầu tư cho khu dược phẩm công nghệ cao

Đoàn tàu liên vận quốc tế chạy từ ga Sóng Thần, Bình Dương chính thức khai trương

2 doanh nghiệp muốn thực hiện dự án gần 300 tỷ đồng tại Thái Nguyên

Chênh lệch kỳ vọng về giá khiến giao dịch bất động sản khó "chốt kèo"

Quảng Nam mời đầu tư Nhà máy sản xuất kết cấu thép công nghiệp phụ trợ

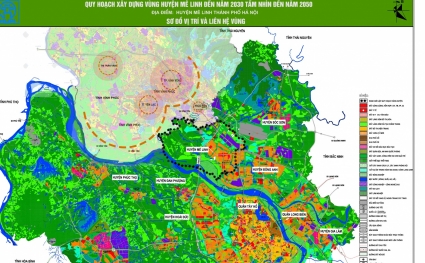

Mê Linh phải trở thành thành phố trong thành phố, lấy công nghiệp làm nền tảng

Thừa Thiên Huế: Sẽ đầu tư hơn 1.000 tỉ đồng xây cầu vượt phá Tam Giang

Khởi công xây dựng đường Vành đai 4 là kết quả quan trọng, đạt kỷ lục bàn giao mặt bằng

Vốn ngoại rót vào bất động sản giảm 43% trong nửa đầu năm 2023

Nghiên cứu lợi thế của huyện Mê Linh, động lực phát triển chính là đường Vành đai 4

Hải Phòng được một tập đoàn công nghệ hàng đầu Hàn Quốc ngoại 'rót' thêm 1 tỷ USD

Có 11 dự án điện tái tạo được phát điện thương mại lên lưới

Quảng Bình xác định tạo đột phá cải cách hành chính để đến gần nhà đầu tư

Công ty CP Nước sạch Quảng Trị đầu tư gần 74 tỉ đồng nâng cấp Nhà máy nước Tân Lương

Hiện thực giấc mơ xây dựng KKT thương mại xuyên biên giới chung Lao Bảo - Đensavẳn

Tập đoàn Đèo Cả triển khai nhiều gói thầu lớn trong năm 2023