"Ngân hàng Nhà nước tăng lãi suất kịp thời"

|

| Hình minh họa |

Mức tăng lãi suất của NHNN được xem bất ngờ

Sau khi Cục dự trữ Liên bang Mỹ (Fed) đưa ra quan điểm “diều hâu” hơn về thắt chặt chính sách tiền tệ trong cuộc họp tháng 9 vừa qua, đồng USD tiếp tục tăng giá mạnh và phá đỉnh 20 năm trên thị trường quốc tế.

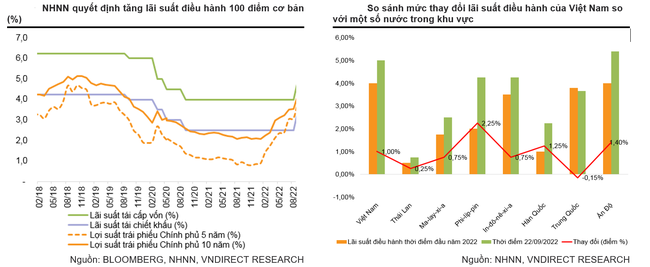

Trước những diễn biến có phần bất lợi trên thị trường quốc tế, chiều ngày 22/09, NHNN Việt Nam đã quyết định tăng 100 điểm cơ bản đối với một loạt các lãi suất điều hành chủ chốt, trong đó lãi suất tái cấp vốn tăng từ mức 4% lên 5%, lãi suất tái chiết khấu tăng từ mức 2,5% lên 3,5% và trần lãi suất cho vay qua đêm và thanh toán bù trừ tăng từ 5% lên 6%. Các mức lãi suất mới sẽ chính thức áp dụng từ ngày 23/09/2022.

CTCK VNDIRECT (VND) đánh giá hành động trên của NHNN Việt Nam là tương đối quyết liệt và kịp thời trước những thay đổi nhanh chóng trên thị trường tài chính quốc tế.

Tuy vậy, nhà phân tích của VND có đôi chút bất ngờ về mức tăng 100 điểm cơ bản lãi suất điều hành (cao hơn so với dự báo 50 điểm cơ bản cho năm 2022). Sau đợt tăng lãi suất lần này, VND cho rằng ít có khả năng có thêm một đợt tăng lãi suất điều hành nữa trong năm 2022.

|

Theo VND, về việc nới hạn mức tăng trưởng tín dụng trong năm nay, do NHNN đang ưu tiên mục tiêu kiềm chế lạm phát và ổn định vĩ mô, đồng thời duy trì lãi suất cho vay thấp nhằm hỗ trợ doanh nghiệp và phục hồi của nền kinh tế nên khả năng NHNN nới thêm hạn mức tăng trưởng tín dụng trong năm nay là không cao.

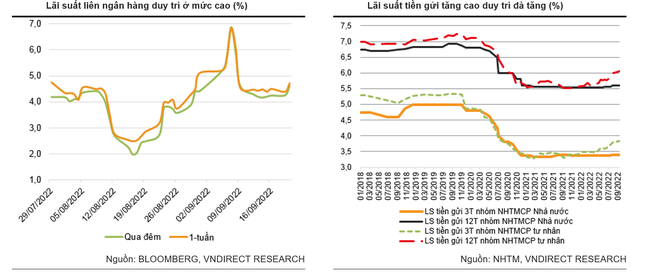

Gói hỗ trợ lãi suất giúp kìm đà tăng của lãi suất cho vay

Về mặt bằng lãi suất tiền gửi, VND duy trì dự báo lãi suất tiền gửi sẽ tiếp tục tăng trong những cuối năm 2022. Dự báo lãi suất tiền gửi có thể tăng thêm 30-50 điểm cơ bản từ mức hiện tại trong những tháng cuối năm 2022.

Theo đó, lãi suất tiền gửi 12 tháng của NHTM (bình quân) tăng lên mức 6,1-6,3%/năm vào cuối năm 2022, vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

|

Sang năm 2023, VND cho rằng đà tăng lãi suất tiền gửi sẽ duy trì do NHNN tăng lãi suất điều hành để kiềm chế lạm phát, ổn định tỷ giá; Ngân hàng thương mại (NHTM) tăng nhu cầu huy động vốn để tài trợ cho hoạt động cho vay trong bối cảnh nền kinh tế phục hồi mạnh mẽ.

Lãi suất huy động có thể tăng thêm 50 điểm cơ bản trong năm 2023, theo đó lãi suất tiền gửi 12 tháng của NHTM (bình quân) tăng lên mức 6,6-6,8/năm vào cuối năm 2023, vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

CTCK này kỳ vọng đẩy mạnh triển khai gói cấp bù lãi suất 2% nằm trong gói kích thích kinh tế theo Nghị quyết 43 của Quốc hội và Nghị định 31 của Chính phủ. Quy mô hỗ trợ lên đến 40.000 tỷ đồng, dành cho các doanh nghiệp, hợp tác xã và hộ kinh doanh.

Theo NHNN, ước tính đến hết tháng 8, gói hỗ trợ này mới chỉ giải ngân được 13,5 tỷ đồng, tương đương chưa đến 0,1% kế hoạch giải ngân trong năm 2022. Việc triển khai gói cấp bù lãi suất 2% đang rất chậm so với kế hoạch của Chính phủ.

Việc triển khai nhanh hơn gói hỗ trợ lãi suất 2% cho doanh nghiệp sẽ góp phần kìm đà tăng của lãi suất cho vay nhằm hỗ trợ cho doanh nghiệp. Điều này là hết sức cần thiết trong bối cảnh lãi suất điều hành và lãi suất tiền gửi có thể tiếp tục tăng cao hơn trong những tháng tới, gây sức ép lên mặt bằng lãi suất cho vay.

Nếu được triển khai tốt, gói cấp bù lãi suất 2% có thể giúp giảm lãi suất cho vay trung bình 20-40 điểm cơ bản và bù đắp phần nào việc tăng lãi suất do sức ép từ việc tăng lãi suất huy động.

Trước mắt, lãi suất cho vay có thể ổn định ở vùng thấp trong những tháng cuối năm 2022 trước khi áp lực lãi suất huy động kéo mặt bằng lãi suất cho vay tăng khoảng 60-80 điểm cơ bản (bình quân) trong năm 2023.

Tỷ giá hối đoái sẽ vẫn chịu áp lực những tháng cuối năm 2022

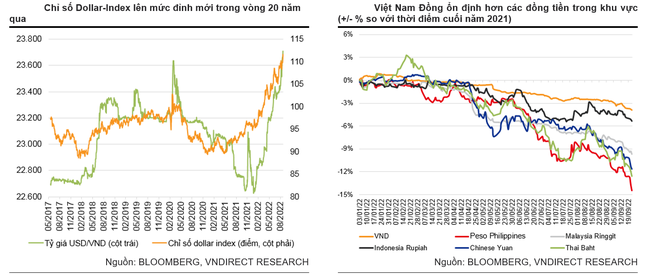

USD mạnh hơn đã gây áp lực lên tỷ giá hối đoái của Việt Nam. Tại thời điểm ngày 21/09/2022, chỉ số đô la (đo lường sức mạnh của đồng đô la Mỹ so với rổ tiền tệ) đạt 110,6 điểm (+15,6%). USD mạnh hơn khiến tỷ giá USD/VND trên thị trường liên ngân hàng tăng khoảng 3,8% so với cùng kỳ năm ngoái lên 23.688 đồng, mức cao nhất lịch sử.

Trong khi đó, tỷ giá trung tâm do NHNN ấn định cho cặp tỷ giá USD/VND ở mức 23.316, tăng 0,7% so với cuối năm 2021 và tỷ giá USD/VND trên thị trường tự do tăng khoảng 2,7% kể từ đầu năm 2022.

Tuy nhiên, so với các đồng tiền trong khu vực, Việt Nam Đồng vẫn là một trong những đồng tiền ổn định nhất. Kể từ đầu năm 2022 (dữ liệu tính đến ngày 21/09/2022), hầu hết các loại tiền tệ trong khu vực đã giảm hơn 5% so với USD, bao gồm Peso Philippines (-12,6% so với đô la Mỹ), Baht Thái Lan (-11,6% so với đô la Mỹ), Nhân dân tệ của Trung Quốc (-11,6% so với đô la Mỹ), Ringgit Malaysia (-9,7% so với đô la Mỹ) và Rupiah Indonesia (-5,4% so với Đô la Mỹ).

VND cho rằng tỷ giá hối đoái sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022 do đồng USD neo cao khi FED duy trì lộ trình tăng lãi suất. Tuy nhiên, những yếu tố hỗ trợ tỷ giá, bao gồm dòng vốn FDI mạnh hơn, tăng thặng dư thương mại cải thiện (dự báo đạt khoảng 8,9 tỷ USD trong năm 2022), thặng dư cán cân thanh toán, dự trữ ngoại hối đạt ngưỡng an toàn (tương đương 3,3 tháng nhập khẩu). Tựu chung lại, VND dự báo tỷ giá USD/VND có thể mất giá khoảng 3,5 - 4% so với đồng USD trong năm 2022.

|

Sang năm 2023, áp lực lên tỷ giá hối đoái của Việt Nam sẽ hạ nhiệt đáng kể và dự báo Việt Nam Đồng sẽ tăng giá so với USD trong năm 2023 do Fed chuyển từ "thắt chặt chính sách tiền tệ" sang "bình thường hóa chính sách", lãi suất USD giảm nhẹ trong nửa cuối năm 2023, lãi suất VND duy trì xu hướng tăng trong năm 2023.

Cùng với đó là bộ đệm tốt từ thặng dư thương mại, thặng dư cán cân thanh toán, dự trữ ngoại hối cải thiện trong năm 2023.

Các tin khác

NCB dưới thời bà Bùi Thị Thanh Hương tiếp tục dẫn đầu về tỷ lệ nợ xấu

Nợ xấu tăng, dự phòng giảm một nửa: VIB “cứu lợi nhuận”

Techcombank: “Dồn tiền” cho bất động sản, nợ xấu và nợ có khả năng mất vốn tăng mạnh

PGBank: Nợ xấu tăng mạnh “vượt trần”

TPBank: Bị chuyển thông tin sang Bộ Công an, doanh thu liên quan vàng “rơi tự do” còn… 5 triệu đồng

Ông Đỗ Anh Tú bị khởi tố: “Di sản” còn lại ở TPBank là gì?

Thanh tra VCB Tây Ninh: Tồn tại trong xử lý nợ xấu và giao dịch ngoại tệ

VCB Bình Dương còn tồn tại trong cấp tín dụng sau thanh tra

Agribank ưu đãi tín dụng phục vụ Đề án 1 triệu hecta lúa phát thải thấp vùng ĐBSCL

Vietcombank Vũng Tàu: Thanh tra chỉ ra nhiều vi phạm trong tín dụng, ngoại hối, nợ xấu

Hàng loạt “ông lớn” ngành vàng bị “tuýt còi” sau thanh tra: NHNN chuyển hồ sơ sang Bộ Công an

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”